Los precios del transporte cayeron en febrero al ritmo más rápido registrado en los seis años y medio de historia de una encuesta mensual a directivos de la cadena de suministro.

El Índice de Gestores Logísticos (LMI por sus siglas en inglés) registró una lectura de 36,1 para los costos de transporte en febrero, 5,9 puntos porcentuales menos que en enero y por debajo del récord anterior, establecido en diciembre.

Un nivel inferior a 50 indica contracción, mientras que uno superior señala expansión.

Según el informe, los descensos fueron “un poco más pronunciados en las últimas partes del mes que a principios”.

“Febrero suele ser un punto bajo estacionalmente debido a la resaca del gasto de consumo de las vacaciones en EE.UU. combinada con la lentitud de las importaciones debido al Año Nuevo chino, y eso se reflejó ciertamente este año”, declaró el informe.

También se reconoce que el gran descenso secuencial de enero estuvo probablemente ligado a las fuertes tormentas invernales de diciembre, que empujaron los envíos a enero, lo que supuso un repunte de la demanda y del índice de tipos.

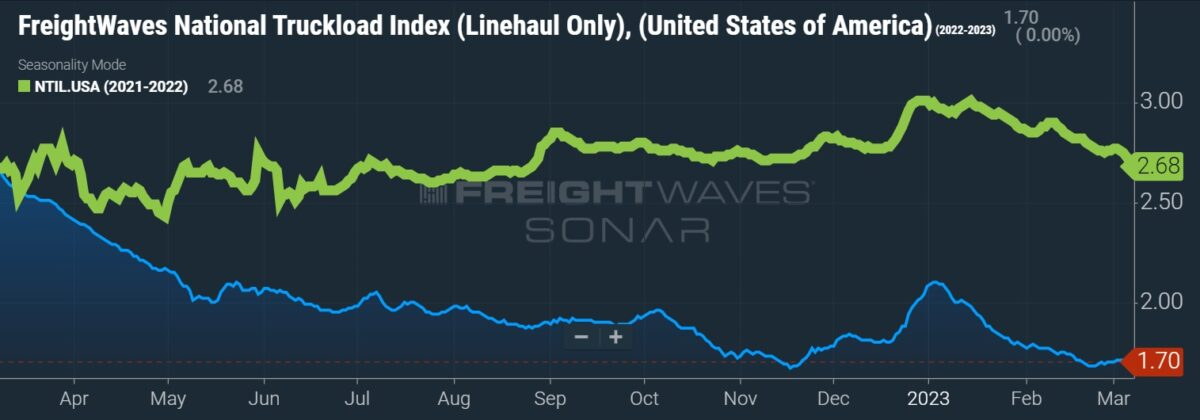

El comentario sobre las tarifas en el informe fue similar a los movimientos observados en las tarifas spot de carga de camiones de FreightWaves. Las tarifas al contado subieron notablemente a finales de diciembre y principios de enero, pero bajaron en febrero.

La capacidad de transporte (70,4) volvió a crecer a un ritmo elevado en febrero, situándose cerca del máximo histórico de 73,1 registrado en octubre.

La utilización del transporte (51,9) siguió creciendo, aunque 5,1 puntos menos que en enero. Los encuestados del sector descendente, en su mayoría minoristas que están más cerca del consumidor, registraron una utilización de 59,5, mientras que los encuestados del sector mayorista registraron una utilización de 45,1. Los operadores de la cadena de suministro descendente también proporcionaron información sobre la utilización del transporte.

En cuanto a los precios del transporte, los operadores de la cadena de suministro en sentido descendente también dieron una lectura más alta (44,9) que los de sentido ascendente (30,6).

“Los encuestados del sector descendente son mucho más optimistas que los del sector ascendente en cuanto al crecimiento futuro de los indicadores de transporte”, señala el informe. “Si esas predicciones futuras se confirmaran, podríamos encontrarnos en una situación similar a la de 2019, en la que el mercado del transporte está a la baja debido a la debilidad del transporte de mercancías B2B, pero la economía en general y algunos elementos de la industria de la logística se ven favorecidos por el fuerte gasto de los consumidores.”

El informe señaló las recientes actualizaciones intratrimestrales de menos de carga de camiones, que sugieren que los envíos se han estabilizado, como razón para creer que el ciclo puede estar cerca de una recuperación.

“Aunque la recuperación del transporte de mercancías aún no ha comenzado, parece que hemos tocado fondo, o al menos nos hemos acercado a él”, señala el informe.

Cuando se les preguntó por los precios del transporte en los próximos 12 meses, los encuestados se situaron en un nivel neutral de 50 puntos. Sin embargo, los encuestados del sector descendente (61,5) esperaban aumentos significativos, mientras que los del sector ascendente (44,4) preveían una contracción de las tarifas.

Los niveles de existencias (62,4) aumentaron a un ritmo similar al de enero, “lo que da más credibilidad a la idea de que las empresas siguen reconstruyendo sus existencias después de haberlas reducido durante gran parte de la segunda mitad de 2022”.

Los costos de inventario (70,9) siguieron creciendo a un ritmo rápido, pero el subíndice bajó 3,3 puntos secuencialmente.

La capacidad de almacenamiento (56,6), que subió 10,2 puntos secuencialmente, entró en territorio de expansión por primera vez tras 30 meses de contracción. Sin embargo, la utilización de los almacenes (70,3) siguió subiendo, 3,2 puntos durante el mes, y los precios de los almacenes (73,3) se mantuvieron elevados, pero 13,1 puntos por debajo de hace un año, cuando los inventarios alcanzaron su máximo.

“La falta de oferta ha sido el principal motor de la inflación en el último año, incluida la falta de la oferta necesaria de almacenamiento”, señala el informe. “A medida que aumente la disponibilidad de almacenamiento, las cadenas de suministro serán más eficientes, y los costos de mantener y trasladar mercancías disminuirán, algo que debería tener un impacto significativo en la inflación”.

En general, el ICL se situó en 54,7 en febrero, 2,9 puntos menos que en enero.

El LMI es una colaboración entre la Universidad Estatal de Arizona, la Universidad Estatal de Colorado, el Instituto de Tecnología de Rochester, la Universidad de Rutgers y la Universidad de Nevada, Reno, realizada conjuntamente con el Consejo de Profesionales de la Gestión de la Cadena de Suministro.