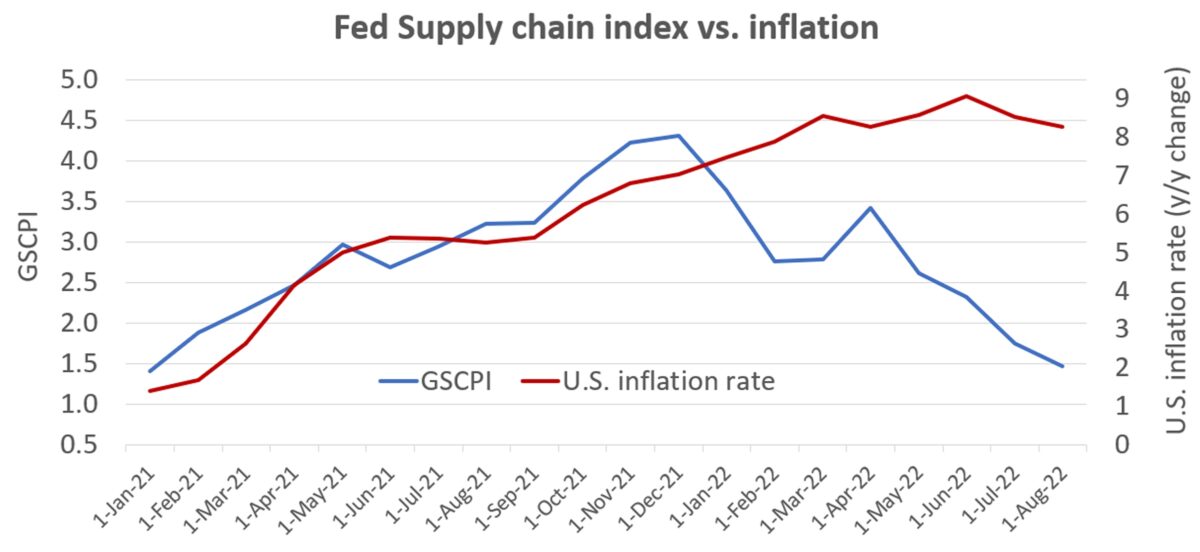

¿Recuerdan cuando en 2021 la inflación era “transitoria” y el aumento de los precios al consumo se achacaba a la crisis de la cadena de suministro? La Fed y los inversionistas macro se interesaron intensamente por el caos en los puertos. El interés por los cuellos de botella impulsó al Banco de la Reserva Federal de Nueva York a crear en enero un nuevo barómetro llamado Índice de Presión de la Cadena de Suministro Global (GSCPI por su siglas en inglés).

La implicación era que si la presión de la cadena de suministro se reducía, la inflación disminuiría. No ha sido así.

El GSCPI (datos aquí), que seguía aproximadamente las tendencias de la inflación en 2021, ha caído bruscamente en 2022. La medida mensual se ha desplomado un 66% desde su máximo, pasando de 4,31 desviaciones estándar por encima de la media en diciembre a 1,47 desviaciones estándar por encima de la media en agosto.

La medida mensual de la inflación en EE.UU. (índice de precios al consumo general) ha ido en la dirección opuesta durante el mismo periodo, subiendo un 17%, desde el 7,04% (aumento interanual) en diciembre hasta el 8,26% el mes pasado.

Otros indicadores de la cadena de suministro también caen

No sólo el GSCPI está desvinculado de la inflación.

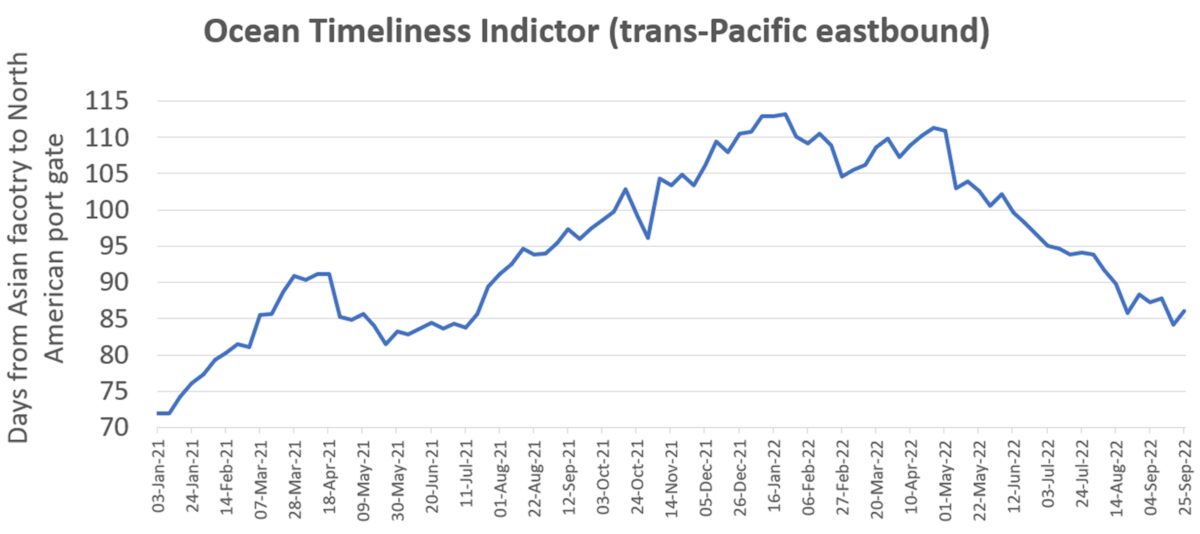

Flexport ha creado una medida de las presiones de la cadena de suministro denominada Indicador de Puntualidad Marítima (OTI). El OTI mide el número medio de días que tarda la carga desde que sale de una fábrica en Asia hasta que sale de las puertas de la terminal en Estados Unidos o Europa.

La curva del OTI transpacífico en dirección este refleja aproximadamente el GSCPI. Tras alcanzar un máximo de 113 días en la semana que terminó el 23 de enero, cayó un 24% hasta los 86 días en la semana que terminó el 25 de septiembre.

Los índices de fletes al contado también han evolucionado en sentido contrario a la inflación de 2022. El índice semanal Drewry World Container Index alcanzó un máximo de 10,377 dólares por unidades equivalentes de cuarenta pies (sin incluir las primas) en la semana que terminó el 23 de septiembre de 2021. Desde entonces, ha caído un 61% hasta los 4.014 dólares por unidad equivalente de cuarenta pies.

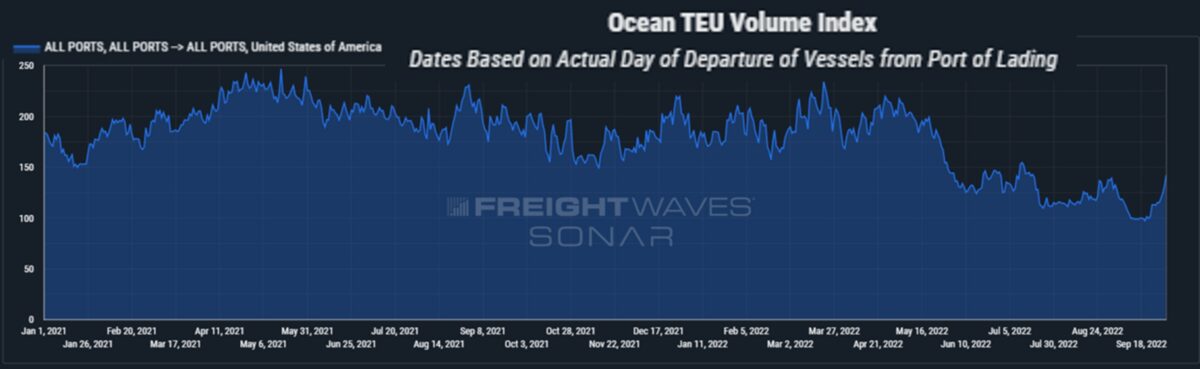

Otro ejemplo más: Las reservas de contenedores han seguido una pendiente descendente similar a la del GSCPI, el OTI y el Drewry World Container Index. El Atlas de Contenedores de FreightWaves SONAR cuenta con un índice propio de reservas basado en la fecha prevista de salida hacia los EE.UU. Este índice experimentó un fuerte descenso a partir de mayo. Entre su máximo de finales de abril y el domingo, ha caído un 35%.

Por qué la flexibilización de la cadena de suministro no ha ayudado a la inflación?

A diferencia de lo que ocurría a finales de 2021, cuando los ejecutivos del sector minorista hablaban en las conferencias telefónicas de los retrasos en las importaciones y de los aumentos de precio de los productos para repercutir el aumento de los costos de los fletes, ahora hablan de que tienen demasiadas existencias en los almacenes y de que están descontando productos para liquidar el exceso.

Si la contracción de la cadena de suministro fue un factor tan importante de la inflación, ¿por qué hay tantos indicadores que apuntan a un alivio de las presiones de la cadena de suministro al mismo tiempo que la inflación sigue siendo excepcionalmente alta?

Una de las teorías es que la cadena de suministro fue, al menos, una especie de pista falsa. Otra es que las presiones sobre la cadena de suministro se están relajando, pero siguen estando muy por encima de los niveles anteriores al COVID. En otras palabras, la crisis de la cadena de suministro aún no ha terminado, por lo que los resultados positivos para la inflación aún están por llegar.

El IPCG, aunque ha bajado mucho desde su máximo, sigue siendo casi seis veces más alto que en 2017-19. La OTI de Flexport sigue siendo más del doble de su nivel anterior a la COVID.

El Índice Mundial de Contenedores de Drewry es actualmente tres veces más alto de lo que era en esta época del año en 2019. El índice FreightWaves SONAR Container Atlas Ocean TEU para cargas con destino a Estados Unidos es actualmente un 35% más alto de lo que era en este momento en 2019.

Mientras tanto, las importaciones estadounidenses se mantienen cerca de los máximos históricos y aún no han caído materialmente. Según Descartes, las importaciones estadounidenses en agosto se mantuvieron planas en comparación con julio y aumentaron un 18% en comparación con agosto de 2019, antes de COVID. Los datos de aduanas en FreightWaves SONAR muestran que las importaciones de septiembre estuvieron muy cerca de los niveles de septiembre de 2021.

Los datos de posición de los buques y las listas de espera mostraban 109 buques portacontenedores esperando fuera de los puertos estadounidenses hasta el domingo. Esta cifra es inferior a un máximo de más de 150, pero sigue estando muy por encima de lo normal antes de COVID, que es de un solo dígito.

Señales de esperanza, pero la crisis de la cadena de suministro no ha terminado

Flexport abordó la situación de la contracción de la cadena de suministro en una presentación realizada el jueves. El consenso: Sí, está disminuyendo, pero es demasiado pronto para declarar la victoria.

El economista jefe de Flexport, Phil Levy, destacó el papel de la crisis de la cadena de suministro en la política pública. “Ha influido en gran parte de la política macroeconómica y en lo que ha hecho la Reserva Federal. En la medida en que uno pensaba que los problemas de la cadena de suministro se arreglarían, eso era parte de la justificación para llamar [a la inflación] transitoria”.

Como nota positiva, Levy señaló el descenso de los tiempos de tránsito de la carga medidos por la OTI. “Si se observa el patrón [histórico], mejora hacia el final de la primavera y el principio del verano y luego, a finales del verano, empieza a empeorar. Lo vimos en 2020 y en 2021. Esperábamos ver eso en 2022 y no ocurrió. Para mí, eso es notable. Lo pondría como una señal de esperanza”.

Por otro lado, Levy señaló que el gasto del consumidor estadounidense en bienes duraderos sigue siendo sorprendentemente fuerte. “El consumo de bienes duraderos ha bajado desde el pico de la primavera, pero seguimos consumiendo un 20% más de bienes duraderos [que antes de la pandemia]. Y los bienes no duraderos ni siquiera están tan lejos del máximo. Por tanto, no hemos visto una gran caída del consumo. Todavía hay mucha demanda”.